|

ouça este conteúdo

|

readme

|

Por Gabriel Ferreira da Silva*

No Brasil, segundo relatório emitido pelo Banco Central em 2023, 190 milhões de pessoas tinham conta bancária em 2022 – isso corresponde a 82% da população total do país. Das pessoas que acessam os serviços financeiros de alguma forma, 72 milhões estão em situação de inadimplência em 2024, segundo dados do Serasa.

As informações acima compõem o cenário onde se desenvolve o discurso da educação financeira no Brasil. Após a abertura financeira promovida na economia brasileira nos governos neoliberais de Collor e de Fernando Henrique Cardoso, na década de 90, o Sistema Financeiro Nacional foi amplamente desenvolvido e sofisticado, o que culminou na bancarização brasileira (processo de inclusão da população no sistema bancário).

E a educação financeira surge, assim, como forma de proteção da população contra os abusos bancários.

O sistema financeiro do Brasil

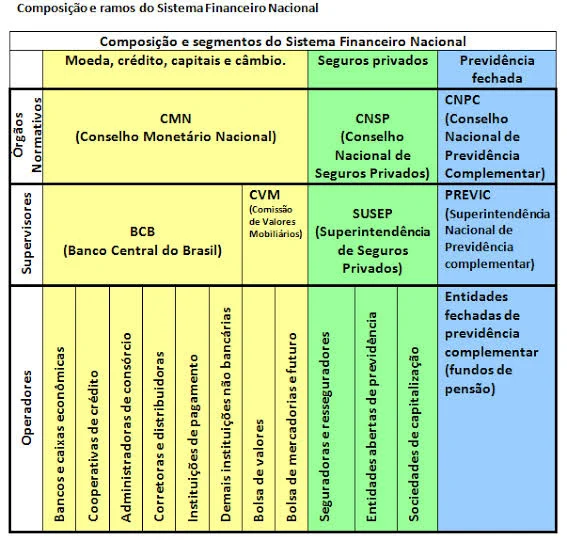

O Sistema Financeiro Nacional (SFN) diz respeito ao conjunto de entidades e instituições, sejam elas públicas ou privadas, responsáveis, principalmente, pela intermediação financeira entre os credores e os tomadores de recurso.

As instituições que compõem o SFN no Brasil são divididas em 3 categorias:

- Entidades normativas: responsáveis pela definição das regras e diretrizes gerais do sistema financeiro; são as entidades que criam as normas seguidas por todas as outras entidades do SFN.

Exemplo: o Conselho Monetário Nacional (CMN) é a entidade deliberativa máxima do SFN. Ele é composto pelo ministro da economia, ministro do planejamento e presidente do Banco Central do Brasil, além de ser o órgão responsável pela definição da meta de inflação do país, por exemplo. - Entidades supervisoras: responsáveis pela execução das regras criadas pelas entidades normativas, através, principalmente, de fiscalização e de supervisão das entidades operacionais.

Exemplo: o Banco Central do Brasil (BCB) tem como principal atribuição executar as metas impostas pelo CMN, como a condução da taxa de juros básica e o controle da inflação. - Entidades operacionais: estas são as instituições finais do SFN. São, além de prestadores de serviço, os intermediadores entre tomadores de crédito e credores; ou seja, os bancos, caixas econômicas, cooperativas de crédito e instituições de pagamento.

Mapa representativo da estrutura do SFN | Imagem: reprodução de Central de Favoritos

O Sistema Financeiro Nacional (SFN) tem uma estrutura estável, mas com mudanças operacionais significativas. Um exemplo recente foi a aprovação da Lei Complementar 179 em 2021, que concedeu autonomia operacional ao Banco Central. Agora, o presidente do BC tem mandato fixo de 4 anos, impedindo que o presidente eleito o substitua nos primeiros dois anos de governo. Essa medida, implementada durante o governo Bolsonaro, segue gerando impacto nas articulações políticas do país.

A prática da “porta giratória” também é comum, quando profissionais do mercado financeiro, como Roberto Campos Neto, atual presidente do BC, e Gabriel Galípolo, indicado pelo governo Lula, transitam entre instituições financeiras e o Banco Central, levando informações privilegiadas para o mercado.

Campos Neto, que comanda o BC sob a nova lei, apoia a PEC 65/2023, que propõe transformar o Banco Central em empresa pública, ampliando sua autonomia. Isso retiraria o BC do controle orçamentário federal, permitindo que ele gerencie seus próprios recursos.

Críticas sobre essa autonomia incluem declarações do presidente Lula, que vê o Banco Central como mais prejudicial do que benéfico ao país, questionando a neutralidade política da instituição. O BC, no entanto, continua sendo responsável pela política econômica do Brasil, com base no Tripé Macroeconômico, sendo a meta de inflação, uma das bases desse tripé, perseguida pelo BC através de uma importante ferramenta: a taxa Selic.

Taxa Selic

A taxa básica de juros é uma referência a todos os juros que compõem a economia brasileira, desde os juros que o tomador de recurso paga ao pegar um empréstimo no banco até os juros que a União paga na dívida pública.

Por se tratar de uma referência, é importante frisar que a taxa Selic não é exatamente a mesma taxa de juros empregada no empréstimo bancário, por exemplo. As taxas de juros no país só acompanham as variações da taxa Selic.

A Selic é utilizada pelo Banco Central para redução de inflação através da lógica de desincentivo ao consumo. Na prática, se o juro aumenta, as pessoas tomam menos crédito emprestado, e isso gera a redução da capacidade de consumo da população. Portanto, se a demanda é reduzida, o preço das coisas também tende a baixar.

Imagem: reprodução de PrePara ENEM

Existe uma crítica desenvolvida sobre o uso da taxa básica de juros para a redução da inflação. Ela é apresentada no curso “Economia para entender o Brasil”, do professor Pedro Rossi, na plataforma do Instituto Conhecimento Liberta.

A crítica consiste na existência de múltiplas possibilidades de causas de inflação, que nem sempre se limitam à alta demanda em si, como tratado geralmente no Brasil. Portanto, os tratamentos também deveriam ser múltiplos, para que as medidas possam atingir os problemas reais.

Além disso, a alta da taxa de juros para reduzir a inflação gera ainda um outro problema: o Brasil tem sistematicamente, desde o Plano Real, uma das maiores taxas de juros do mundo, o que justifica a impossibilidade de o Estado brasileiro conseguir pagar a dívida pública mesmo reduzindo ao máximo o gasto público.

Outro problema dos juros altos se expressa no alto índice de inadimplência no país, fortalecido pelo extenso processo de bancarização da população em descompasso com deficiência nas suas noções básicas de educação financeira.

Educação financeira no Brasil

Frente ao aumento na capacidade de endividamento da população, a educação financeira ganha força no Brasil como uma possível forma de driblar esse problema.

Foto: Marcos Santos/USP Imagens

O que é educação financeira?

Segundo a Organização para Cooperação e Desenvolvimento Econômico (OCDE), educação financeira diz respeito ao processo que permite que a sociedade aprimore a sua compreensão sobre os conceitos e produtos financeiros através de informação, orientação e formação, para que, assim, as pessoas possam tomar decisões financeiras mais conscientes.

Historicamente, há um consenso entre estudiosos de que o tema da educação financeira foi inserido na agenda global no início do século 21, a partir da produção e disseminação de documentos propositivos da OCDE em 2003.

Os documentos consistiam em propostas de ações que pudessem melhorar a vida financeira da população. Em 2005, num relatório produzido pela OCDE relativo ao tema, surgiu a proposta de que a educação financeira começasse pelo ensino básico, nas escolas.

O período coincide, como sustentado anteriormente, com a prática comum de transformações neoliberais nas economias de países subdesenvolvidos – foi o caso do Brasil.

Uma outra perspectiva sobre a educação financeira é apresentada no livro O que os donos do poder não querem que você saiba, do economista e ex-banqueiro Eduardo Moreira. Ela consiste na ideia de a educação financeira ser uma ferramenta de proteção da população contra os abusos dos bancos, do mercado financeiro e até como uma forma de redução da desigualdade social, na medida em que o incentivo à ampliação do conhecimento dos produtos e serviços financeiros blinda a população.

Livros de educação financeira

A educação financeira no Brasil ganhou destaque com livros como Pai Rico, Pai Pobre, que difundem ideias meritocráticas e ultraliberais, prometendo enriquecimento rápido. Esse discurso se expandiu para o digital, com influencers como Primo Rico e Pablo Marçal, que perpetuam esses conceitos simplistas, reforçando desigualdades estruturais.

No entanto, existem abordagens mais críticas e realistas da educação financeira, que propõem um entendimento econômico consciente, longe das promessas ilusórias de sucesso rápido e garantido.

Segue abaixo uma breve lista indicativa com 5 livros de educação financeira para você começar os seus estudos de maneira consciente:

- Orçamento sem falhas: saia do vermelho e aprenda a poupar com pouco dinheiro – por Nath Finanças.

- Investir é para todos: o guia de finanças do encantador de vidas – por Eduardo Moreira.

- Educação financeira: como planejar, consumir, poupar e investir – por Heloísa Padilha, Carlos Klimick e Laura Coutinho.

- Matemática financeira sem segredos: por Helio de Carvalho Mielli.

- Economia do desejo: a farsa da tese neoliberal – por Eduardo Moreira.

Educação financeira na pandemia

A educação financeira alcançou um novo pico de disseminação e popularização durante e após a pandemia de Covid-19. A crise econômica gerada pela calamidade e impulsionada pela gestão do governo vigente no período foi a responsável por essa ampliação.

A lógica é simples: em meio à crise pandêmica e à flexibilização trabalhista desde a reforma do Governo Temer em 2017, o trabalhador encontra, entre tantas dificuldades, a necessidade de captar renda e de geri-la melhor, pois assim é que se resiste mais à crise. E é assim que se populariza a educação financeira: como possível alternativa à crise.

Foto: reprodução de Fatorrrh

Segundo um estudo realizado em 2021 pela instituição de pagamento Mercado Pago e pela Trendsity, consultoria especializada em pesquisas de mercado, 80% dos entrevistados brasileiros acreditavam na necessidade de ampliação de educação e informação sobre produtos e serviços financeiros.

A pesquisa também mostrou que a pandemia de Covid-19 resultou no aumento do volume de usuários de instituições de pagamentos. 1 em cada 4 usuários passaram a utilizá-las depois de março de 2020 e 61% deles afirmaram começar a ter interesse em educação financeira depois de se tornarem usuários dos bancos digitais (ou instituições de pagamento).

Educação financeira nas escolas

Com a popularização do tema da educação financeira, surgiu um amplo debate sobre a necessidade de ela ser uma disciplina obrigatória nas escolas ou não. A sua introdução no sistema de ensino público brasileiro já é uma realidade no Novo Ensino Médio.

Novo ensino médio

A reforma do ensino médio, proposta e sancionada pelo Governo Temer em 2017, deu origem ao Novo Ensino Médio (NEM), que incluiu um conjunto de medidas, entre elas:

- Retirada das disciplinas de Educação Física, Artes, Sociologia e Filosofia da obrigatoriedade das grades curriculares do ensino médio público em todo o Brasil.

- Inclusão dos chamados “itinerários formativos” – divisão do curso médio em diferentes modalidades de foco, como ciências biológicas, exatas, humanas e o profissionalizante, focado em cursos técnicos.

- Transformação de ao menos 50% das escolas públicas em ensino integral, aumentando a grade horária das escolas.

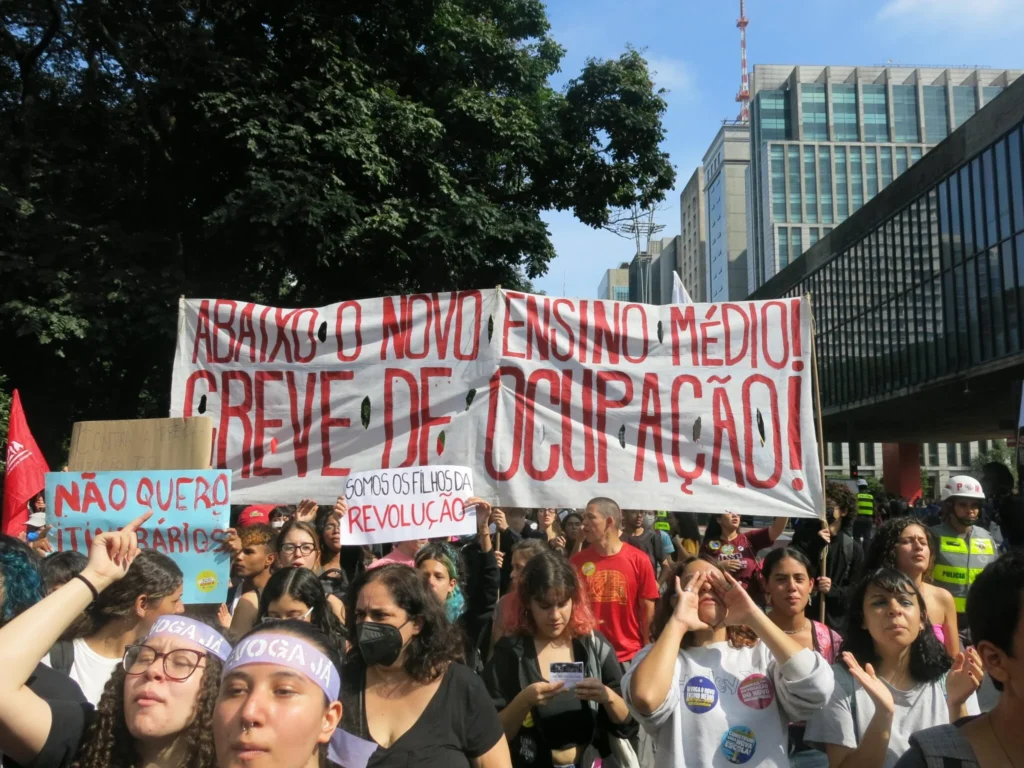

O NEM foi alvo de inúmeras críticas, com direito a manifestações e protestos contra a medida por parte de organizações estudantis e movimentos ligados à educação, pois, além do corte de matérias estimuladoras do senso crítico dos estudantes, o Teto de Gastos dos Governos Temer e Bolsonaro (2016-2022) foi responsável pelo corte de R$ 23 bilhões da verba do MEC nesse período.

Movimentos estudantis pedindo a revogação do Novo Ensino Médio em manifestação na Avenida Paulista, São Paulo, em 2023. | Foto: reprodução de Nova Democracia

Diante da ampla mobilização pela revogação do NEM, ele foi reformulado em 2023. O pacote da reformulação incluiu a inserção da disciplina Educação Financeira na Base Nacional Curricular Comum (BNCC).

A educação financeira, portanto, acompanha o pacote do Novo Ensino Médio de substituição de disciplinas convencionais do currículo por matérias de caráter profissionalizante e mercadológico.

No entanto, ainda assim o desempenho do Brasil no quesito educação financeira do Programa Internacional de Avaliação dos Estudantes (Pisa), publicado em junho de 2024, não é animador. Cerca de 98 mil estudantes de 20 países com idade de 15 anos participaram do programa, e o Brasil ficou em 18°. A média do país foi 416 pontos – 82 pontos abaixo da média considerada pela OCDE.

Conclusão

Em vista de um cenário desanimador, o Brasil carece de propostas e organizações que façam o trabalho de difusão da educação financeira básica e, mais importante, crítica no país.

Frente ao alto índice de inadimplência no Brasil, aos abusos dos juros bancários e à origem de um ramo oportunista de dicas irresponsáveis e prejudiciais às pessoas que querem desenvolver noções econômicas, a educação financeira consciente e crítica se faz uma alternativa efetiva às pessoas que buscam melhorar sua vida financeira e se proteger mais de todos esses riscos que cercam a população brasileira há muito tempo.

O ICL contribui com o letramento financeiro da população brasileira através da produção de conteúdos responsáveis, técnicos e críticos. Conheça e seja membro.

*Gabriel Ferreira da Silva é estudante do 4º semestre do curso de Jornalismo da Faculdade Paulus de Tecnologia e Comunicação (FAPCOM).

Texto supervisionado por Leila Cangussu, da equipe ICL Notícias.