Por: Caio Vilella[1]

A equipe econômica do atual governo aparenta ter dificuldades para estabelecer um plano de ação que concilie objetivos como crescimento econômico, estabilidade do indicador dívida/PIB e taxas de juros moderadas. A aposta inicial era conquistar a “confiança do mercado” sobre a trajetória da dívida, considerando que essa condição seria suficiente para que o Banco Central do Brasil (BCB) reduzisse os juros e, junto com a distribuição de renda promovida pelos reajustes salariais e programas sociais, conseguisse estimular o crescimento.

Em um estudo divulgado recentemente em seu site, o Instituto de Finanças Funcionais para o Desenvolvimento (IFFD), um grupo técnico de economistas especialistas em setor público, aponta para as causas dos erros dos analistas de mercado e propõe estratégias de ação de curto e longo prazo para o governo. De imediato, a nota sustenta a revisão do centro da meta de inflação para 4,5%.

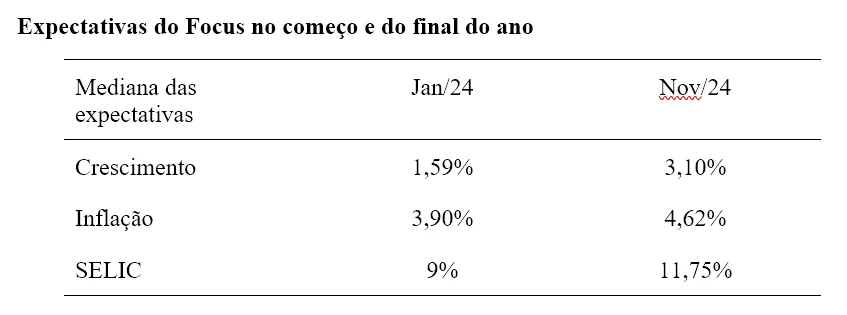

No início de 2024, o relatório Focus do BCB, que traz as expectativas de mercado, apontava para um crescimento pífio de 1,59% com inflação em 3,90% e SELIC em 9%. Após sucessivos reajustes ao longo do ano, as expectativas de crescimento e inflação chegam em novembro no patamar de 3,10% e 4,62% respectivamente. Apesar de as expectativas de crescimento terem quase que dobrado no espaço de 10 meses, o que mais chama atenção é a mudança de expectativas em relação à SELIC, que agora é esperada em 11,75% até o final do ano.

A nota técnica atribui a oscilação das expectativas à forma de condução da política econômica e monetária. Desde os anos 1990, boa parte dos BCs ao redor do mundo guiam sua política monetária por uma regra, chamada de “regra de Taylor”. Segundo esta regra , a taxa de juros corrente deveria subir quando a inflação corrente superasse a meta estabelecida e/ou o PIB corrente ultrapassasse seu nível máximo. Estas duas variáveis (inflação corrente e hiato do produto) combinariam o objetivo da estabilidade de preços com o pleno emprego.

Em estudo de 2021, o BCB estimou os parâmetros para a “regra de Taylor” brasileira e desconsiderou a distância entre o PIB corrente e o de pleno emprego. Dessa forma, a taxa de juros brasileira deveria subir até que a inflação corrente convergisse para a meta, a despeito de a economia estar ou não no pleno emprego. Ainda que isso contradiga a regra, foi assim que o BCB informou que agiria na condução da política monetária. Usando os parâmetros do modelo utilizado pelo BCB, economistas do IFFD chegaram no resultado de que a taxa de juros SELIC tenderia para 12,85% nos próximos 12 meses. Não obstante, os pesquisadores encontraram que, no período observado, o mercado estava antecipando a curva de juros de longo prazo em 12,83% para 252 dias úteis e inflação em 6,06%. Este fato reflete a “aposta” do mercado sobre o comportamento futuro do BCB acerca da taxa de juros.

Ao se deparar com uma inflação acima da meta, os agentes de mercado adotam a heurística de readequar sua carteira vendendo ativos indexados a juros e comprando ativos indexados à inflação, o que de fato eleva a taxa de juros de longo prazo. Este fenômeno é interpretado no jargão do mercado como “curva de juro a termo empinada” e é lido como uma pressão para que o BCB suba o juro de curto prazo, a SELIC.

Importa notar, contudo, que este reposicionamento da carteira conta com a anuência do BCB. Alguns BCs ao redor do mundo controlam o formato da curva de juro a termo comprando e vendendo títulos de longa maturidade das mãos dos agentes de mercado para impedir que este ímpeto de venda se converta em queda do seu preço e consequente elevação de juro. O resultado desta intervenção tem sido expectativas de juros estáveis e uma comunicação clara a respeito das metas monetárias de médio e longo prazo. Em suma, a demanda totalmente elástica do BC por títulos, estabiliza as expectativas e as taxas de juros destes ativos financeiros.

A estratégia de estabelecer metas de juros de curto e de longo prazo requer maiores mudanças institucionais, que logo se converteriam em um desafio político não trivial. Assim, apesar de atacar o problema da oscilação das expectativas direto na raiz, esta estratégia precisaria ser articulada com maior cuidado e tempo até ser plenamente implementada no Brasil.

O desafio, contudo, é de que uma economia periférica como a Brasileira, se desejar reduzir o seu diferencial de renda com os países ricos, deve superar significativamente a taxa de crescimento de 2,8% verificada nos EUA, por exemplo. Neste cenário, seria natural esperar uma taxa de inflação maior em países que almejam superar a barreira do desenvolvimento, já que estas nações se encontram mais suscetíveis à gargalos estruturais de oferta e choques cambiais que afetam constantemente o nível inflacionário.

Enquanto a União Europeia e os EUA trabalham com meta inflacionária de 2% e 3% respectivamente, países como Paraguai, Uruguai, África do Sul, Índia e Egito usam metas inflacionárias de 4%, 5%, 5%, 4% e 7% respectivamente. México, por exemplo, tem o centro de sua meta inflacionária em 3%, mas o BC considera a meta cumprida se a inflação estiver dentro da banda de 0% e 6%. No Brasil, contudo, o Conselho Monetário Nacional (CMN) estabeleceu o centro da meta em 3% e só autoriza oscilação de 1,5 ponto percentual acima ou abaixo (de 1,5% a 4,5%). Desde o início do Plano Real há 30 anos, raramente o BCB conseguiu entregar inflação abaixo de 4%, reforçando o ceticismo do mercado e contribuindo para a volatilidade das expectativas. Assim, a meta de inflação pouco crível somado ao ambiente insatisfatoriamente coordenado, tal como descrito acima, culmina no atual cenário de pressão para um novo ciclo de alta da SELIC mesmo em um ambiente sem sinais de pressão futura de demanda, como o estudo do IFFD sustenta.

Diante do que foi dito, economistas ligados ao IFFD sugerem que o CMN revise o centro da meta de inflação para 4,5%, permitindo-a oscilar entre 3% e 6%. Esta alteração conciliaria a meta brasileira com seus pares internacionais e também alinharia a taxa de juros da regra de Taylor com as expectativas de mercado. Se assumirmos a taxa de juros corrente como compatível com o nível de inflação corrente (como sugere o relatório Focus de mercado), esta alteração da meta possibilitaria a interrupção imediata do ciclo de alta da SELIC. Ou, ainda, caso a estimativa do BCB de taxa de juros real neutra do Brasil esteja correta (4%), haveria espaço para futura queda da SELIC em cerca de 2 pontos percentuais.

O estudo feito por economistas do IFFD também estima que, caso a taxa de juros precificada pelo mercado se concretize, a dívida pública em proporção do PIB subiria 5,19 pontos percentuais exclusivamente pelo pagamento de juros sobre o estoque passado. No entanto, se o CMN mudar a meta e impedir futuras elevações da taxa SELIC, este mesmo impacto seria de apenas 3,1 pontos percentuais. Mesmo que isso não deixe o governo nem um centímetro mais perto do default de sua própria dívida, certamente o segundo caso evitaria transferência de renda para uma elite financeira e a consequente concentração de riqueza.

Por fim, a revisão do centro da meta de inflação corrente para 4,5% permitiria que o governo tivesse maiores chances de obter êxito nos objetivos autoimpostos, uma vez que pela convenção de mercado atual, esta nova meta evitaria futuras elevações de juro. A defesa técnica pela revisão da meta estabelecida neste texto não consegue dialogar com o desafio político de sustentar esta pauta em Brasília, conciliando os mais diversos interesses. Talvez, a forma como este realinhamento seja conduzido (com comunicação clara e inequívoca) é tão importante quanto fazê-lo. Mas o fato é que manter uma meta de inflação disfuncional e que não conta com o voto de confiança do mercado financeiro e nem do próprio BCB está custando juros cada vez mais altos.

___________

[1] Vice-presidente do IFFD. Doutor em economia pela UFRJ e professor de economia da Universidade Católica de Santos.

Relacionados

Rodrigo Vianna: números desmentem fake news bolsonarista sobre inflação dos alimentos

Direita ignora inflação dos alimentos na gestão Bolsonaro

O foco da oposição para desgastar o governo nas redes

Desgaste político e aumento no custo de vida são as apostas da oposição

‘Irresponsabilidade é de quem aumenta a taxa de juros todo dia’, diz Lula, em crítica ao BC

"Ninguém nesse país, do mercado, tem mais responsabilidade fiscal do que eu", disse o presidente

IBOVESPA

IBOVESPA  S&P 500

S&P 500  NASDAQ Composite

NASDAQ Composite  Dólar

Dólar  Euro

Euro  Bitcoin

Bitcoin  Ouro Futuro

Ouro Futuro