|

ouça este conteúdo

|

readme

|

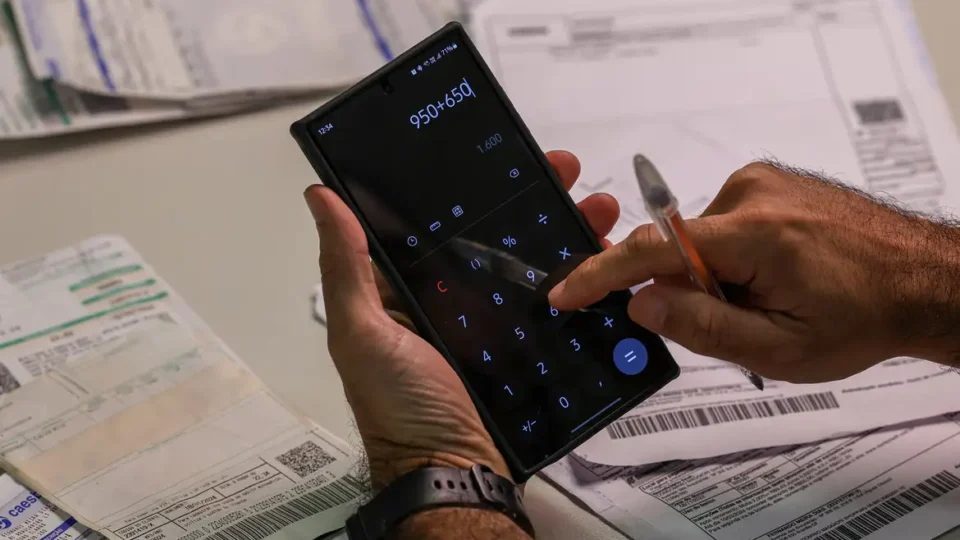

A taxa de inadimplência média registrada pelos bancos nas operações de crédito avançou em janeiro para 3,2%. Em dezembro do ano passado, somava 2,9%. É o maior nível desde maio de 2024 (3,3%). Os dados foram divulgados nesta quinta-feira (13) pelo Banco Central.

De acordo com os dados do BC, nas operações com pessoas físicas, a inadimplência subiu de 3,5% em dezembro de 2024 para 3,8% em janeiro. Trata-se do maior percentual desde outubro de 2023 (3,9%).

Já a inadimplência das empresas subiu de 2% no fechamento de 2024 para 2,2% em janeiro deste ano (maior nível desde novembro do ano passado, quando estava em 2,3%).

Os dados do BC mostram que as pessoas estão com dificuldades em pagar as dívidas. O número de pessoas e empresas que atrasaram pagamentos por mais de 90 dias aumentou.

As famílias brasileiras seguem bastante endividadas: quase metade da renda (48,3%) está comprometida com dívidas, como financiamentos e cartões de crédito. Esse valor se manteve estável em relação a dezembro, mas está um pouco maior do que no ano passado.

Juro alto contribui para inadimplência

O juro bancário médio cobrado em operações de pessoas físicas e empresas subiu 1,6 ponto percentual em janeiro deste ano, encerrando o mês em 42,3% ao ano. Esse é o maior patamar desde setembro de 2023, quando estava em 42,5% ao ano, ou seja, em dezesseis meses.

O juro foi calculado com base em recursos livres – ou seja, não inclui os setores habitacional, rural e o BNDES (Banco Nacional de Desenvolvimento Econômico e Social).

O aumento do juro bancário acontece em meio à alta da taxa básica da economia, a Selic, fixada pelo Banco Central para tentar conter a inflação. Em janeiro, a taxa atingiu 13,25% ao ano. O Brasil detém o maior juro real do mundo (quando descontada a inflação).

Conforme os dados do BC, a taxa média de juros cobrada nas operações ficou da seguinte forma:

- Empresas: subiu de 21,7% ao ano, em dezembro de 2024, para 24,2% ao ano em janeiro. É o maior nível desde janeiro de 2023 (24,9% ao ano).

- Pessoas físicas: os juros subiram de 53,1% ao ano, em dezembro de 2024, para 53,9% ao ano no fechamento em janeiro. Esse é o maior patamar desde novembro de 2023 (54,8% ao ano).

Cheque especial e cartão de crédito

No cheque especial das pessoas físicas, a taxa subiu de 134,8% ao ano, em dezembro de 2024, para 135,1% ao ano em janeiro. O aumento foi de 0,3 ponto percentual.

Por sua vez, o juro médio cobrado pelos bancos nas operações com cartão de crédito rotativo, ou seja, quando a pessoa paga o mínimo da fatura, deixando rolar a dívida, o percentual recuou de 451,8% ao ano, no fim de 2024, para 445,6% ao ano em janeiro deste ano.

Apesar da queda no juro do cartão de crédito rotativo em janeiro, a taxa permanece em patamar proibitivo. Acima de 400% ao ano, essa é a linha de crédito mais cara do mercado financeiro.

Lembrando que, desde janeiro de 2024, o CMN (Conselho Monetário Nacional) limitou o valor total da dívida dos clientes no cartão de crédito rotativo. O valor do débito não pode mais exceder 100% da dívida original.

Crédito bancário

O volume total do crédito bancário em mercado, segundo o Banco Central, ficou estável em janeiro, ao somar R$ 6,46 trilhões.

Houve incremento de 1,2% na carteira de crédito às pessoas físicas, saldo de R$ 4 trilhões, “atenuado pela redução de 1,8% no saldo das pessoas jurídicas, que situou-se em R$ 2,5 trilhões”, informou o Banco Central.

O crédito livre às famílias cresceu 1,4% no mês de janeiro, e 12,7% em doze meses, com destaque para:

- Crédito pessoal não consignado (+2,6%);

- Financiamento para aquisição de veículos (+2%);

- Crédito pessoal consignado para beneficiários do INSS (+2,3%); e

- Cartão de crédito rotativo (6,7%).

Relacionados

Trump é reprovado por 51% dos americanos e economia é maior preocupação, diz pesquisa

Levantamento da Reuters/Ipsos mostra que aprovação de Trump oscilou para baixo, passando de 45% para 44%

Supersalários, a próxima batalha do governo

A espantosa resiliência dos supersalários parece impossível de ser vencida

SUCESSO: Mapa da Mina 2025, com Eduardo Moreira, foi visto por mais de 150 mil pessoas

Na explanação, Edu revelou as expectativas e explicou o caos do mercado em 2025

IBOVESPA

IBOVESPA  S&P 500

S&P 500  NASDAQ Composite

NASDAQ Composite  Dólar

Dólar  Euro

Euro  Bitcoin

Bitcoin  Petróleo Futuro

Petróleo Futuro  Ouro Futuro

Ouro Futuro